Fincentrum Hypoindex 2022: Propad objemů o 50 % a sazby na nejvyšší úrovni v historii?

Hypoteční trh vzrostl podle Fincentrum Hypoindexu v roce 2021 o více než dvě třetiny a sazby rostly nejrychleji v historii. Letos čeká hypoteční trh výrazné ochlazení a růst sazeb na dlouho nevídané úrovně.

![]()

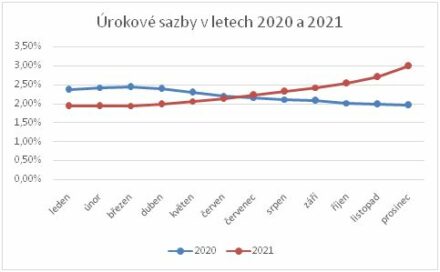

„Rok 2021 se stal naprostým extrémem v oblasti poskytnutých úvěrů na bydlení. Tento rok byl ovšem naprosto ojedinělým i v oblasti úrokových sazeb. V lednu jsme začínali podle Fincentrum Hypoindexu na sazbě 1,94 % a naopak prosinec byl zakončen průměrnou úrokovou sazbou 2,99 %, což činí rozdíl přes 1 %, a to lze považovat také za rekord na hypotečním trhu,“ uvedl Jiří Sýkora, specialista oddělení produktového managementu společnosti Fincentrum & Swiss Life Select.

Graf 1: Vývoj průměrné úrokové sazby podle Fincentrum Hypoindexu v letech 2019 a 2020

Zdroj: Fincentrum Hypoindex

Průměrná sazba vzrostla o více než jeden procentní bod

Průměrná úroková sazba hypoték podle Fincentrum Hypoindexu vzrostla během loňského roku o 1,03 procentní bodu. Jde o nejvyšší nárůst průměrné sazby během jednoho kalendářního roku v historii.

Průměrná úroková sazba hypoték vázaná na objem podle ukazatele Fincentrum Hypoindex vzrostla v loňském roce na 2,27 procenta. Oproti roku 2020 se tak zvýšila pouze o 0,07 procentního bodu. To bylo způsobeno především tím, že se sazby poskytnutých hypoték po většinu roku držely kolem dvou procent a skokově vzrostly až na konci roku.

V prosinci průměrná sazba hypoték vzrostla o 29 bazických bodů, což byl nejvyšší meziměsíční nárůst v historii ukazatele Fincentrum Hypoindexu. Přispěla k tomu i Česká národní banka (ČNB).

Ta začala v loňském roce zvyšovat základní úrokovou sazbu na konci června. Celkem dvoutýdenní repo sazba vzrostla během pěti zasedání bankovní rady o 3,5 procentního bodu na 3,75 procenta. Na této úrovni byla naposledy v roce 2008. V té době se pohybovala průměrná úroková sazba hypoték podle ukazatele Fincentrum Hypoindex za hranicí 5,5 %.

Průměrná sazba na úrovni 6 %?

„V novém roce se výrazně projeví kroky ČNB vedoucí ke zkrocení rychle rostoucí inflace. Ta ke konci loňského roku několikrát zvýšila základní úrokovou sazbu, která se propíše i do úrokových sazeb hypoték,“ uvedl Jan Sadil, člen představenstva ČSOB. ČNB navíc počítá v letošním roce s dalším růstem základních sazeb.

Hypoteční trh čekají letos krušné časy. „V letošním roce lze očekávat velmi extrémní časy. Očekává se totiž růst úrokových sazeb až k hodnotám, které nepamatujeme více jak 10 let,“ uvedl Jiří Sýkora.

Od roku 2003, kdy ukazatel Fincentrum Hypoindex sleduje hypoteční trh, dosáhla průměrná úroková sazba hypoték svého maxima v srpnu 2008, a to 5,82 %. Letos by se průměrná úroková sazba hypoték mohla přiblížit i této historicky nejvyšší hodnotě.

„Aktuálně to vypadá na 5 až 5,5 %. Do delší budoucnosti těžko odhadovat, ale není vyloučen ani růst na 6% hranici,“ uvedla Petra Kopecká, tisková mluvčí Raiffeisenbank. Nabídkové sazby hypoték se již dnes v některých bankách blíží k 5 %.

Rekordní objemy i počty vystřídá propad

„Rok 2021 se stal naprostým extrémem v oblasti poskytnutých úvěrů na bydlení. S objemem 427,154 miliardy korun byl téměř dvojnásobným oproti velmi silným letům 2016 a 2017 a oproti roku 2020 vzrostl o více než dvě třetiny. To bylo způsobeno kombinací dvou faktorů, a to jednak enormní poptávkou (bylo poskytnuto 135 390 hypoték) a neustále rostoucími cenami nemovitostí,“ uvedl Jiří Sýkora.

Tabulka 1: Srovnání celkových počtů a objemů hypoték v minulých letech

| Rok | Celkové objemy (mld. Kč) | Celkové počty |

| 2021 | 427,154 | 135 390 |

| 2020 | 254,023 | 92 226 |

| 2019 | 181,578 | 77 388 |

| 2018 | 218,411 | 99 477 |

| 2017 | 225,798 | 109 618 |

| 2016 | 225,809 | 114 550 |

| 2015 | 190,42 | 104 639 |

| 2014 | 149,656 | 88 810 |

Zdroj: Fincentrum Hypoindex

Hypoteční trh se v letošním roce s jistotou propadne. Otázkou ovšem zůstává o kolik. „Rekordní rok je za námi, do roku 2022 očekáváme návrat k normálu. Velkou roli budou hrát úrokové sazby, které se na začátku roku pohybují mezi 4 a 5 %,“ uvedl Jan Sadil.

Návrat hypoték k „normálu“

Pokud by se objemy vrátily na úroveň let minulých, tedy do rozmezí od 200 do 250 miliard korun sjednaných hypoték za rok, trh by poklesl o 40 až 50 %. „Odhadujeme, že by v letošním roce mohl objem poskytnutých hypoték na celém trhu poklesnout i o 40 %,“ uvedla Jana Pokorná, tisková mluvčí Air Bank.

Některé banky ale očekávají i nižší pokles objemů. „Předpokládáme, že dojde k poklesu okolo 20 až 30 %,“ uvedla Petra Kopecká.

Podle Lucie Brunclíkové, ředitelky komunikace a marketingu Banky Creditas, poklesne hypoteční trh klidně i o desítky procent. „I vzhledem k tomu, že rok 2021 byl rekordní a vzhledem k tomu, jak velký podíl na celkových objemech hrálo refinancování,“ uvedla. Podíl refinancovaný hypoték v loňském roce překročil pětinu. Letos ale rostoucí sazby zřejmě výrazně utlumí zájem o refinancování.

Poptávka po hypotékách tedy v letošním roce určitě poklesne a sazby ještě vzrostou, ceny nemovitostí ale zřejmě ani letos klesat nebudou. „Očekáváme již stagnaci, ale bude stále záležet na lokalitě a místní poptávce a nabídce,“ uvedla Petra Kopecká. Ceny nemovitostí ale mohou podle Jana Sadila pokračovat v růstu: „Malá nabídka nemovitostí i vysoké ceny energií povedou k dalšímu růstu jejich cen.“

Znovuzavedení úvěrových limitů

Od letošního dubna ČNB navíc poprvé využije svou zákonnou pravomoc a nastaví hranice limitů úvěrových ukazatelů. Banky budou muset dodržovat limit ukazatele DTI (poměr výše celkového zadlužení zájemce o hypotéku a výše jeho čistého ročního příjmu) ve výši 8,5 a pro žadatele do 36 let ve výši 9,5. Limit ukazatele DSTI (procentní poměr výše měsíčních splátek všech úvěrů zájemce o hypotéku a jeho čistým měsíčním příjmem) nebude smět překročit 45 % a pro žadatele do 36 let 50 % a limit ukazatele LTV (poměr výše úvěru a hodnoty zastavované nemovitosti) 80 % a pro žadatele do 36 let 90 %.

Podle bank by ale dubnové znovuzavedení limitů úvěrových ukazatelů nemělo hypoteční trh ovlivnit. „Nepředpokládáme, že dubnové znovuzavedení ukazatelů LTV, DTI a DSTI bude mít na trh významný dopad,“ uzavírá výhled do roku 2022 Jan Sadil.

Letošní rok rozhodně nebude pro nové zájemce o hypotéku nejpříznivější. A v nelehké situaci budou i lidé, kteří budou muset letos refinancovat. Pokud si totiž vzali hypotéku například v roce 2017, kdy se úrokové sazby pohybovaly kolem 2 %, a zvolili fixaci na pět let, musí letos při refinancování počítat s nárůstem měsíčních splátek třeba i o polovinu.

![]()