BNY Mellon a technologicko–finanční rotace

Morningstar ve své analýze třech atraktivních akciích pana Buffetta píše vedle Heinzu a Coca Coly i o BNY Mellon (viz můj úterní článek). Právě na tuto investiční banku, jejíž akcie za poslední rok za trhem dost zaostávají, bych se dnes rád krátce podíval. A následně jí použil pro demonstraci jednoho významného investičního tématu současnosti.

1. BNY – pohled na valuaci: BNY Mellon postupně zvyšuje svou celkovou dividendu z 0,78 miliardy dolarů roku 2016 na 1,12 miliardy dolarů roku 2019 a také posledních 12 měsíců. Jak tu ohledně komerčních bank připomínám, u nich se při valuaci těžko používá volný tok hotovosti, o bankách investičních to platí zrovna tak. Pokud použijeme jako bernou minci dividendy, zjistíme následující: Beta akcie se nyní pohybuje kolem 1,05, požadovaná návratnost tak může dosahovat 7,3 %. Pokud by banka neustále vyplácela onu dividendu 1,12 miliard dolarů, současná hodnota takového toku hotovosti dosahuje podle mých kalkulací 20 miliard dolarů.

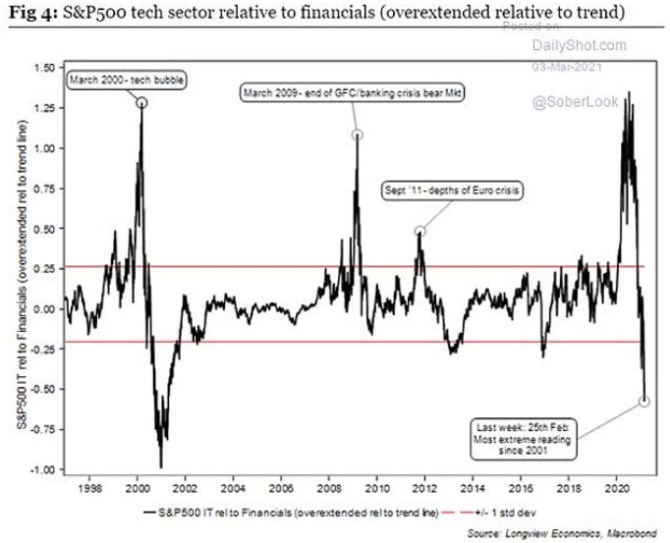

2. Finance protipól technologií: V souvislosti s BNY Mellon bych rád prezentoval i následující graf, který ukazuje, jak si vedou technologie relativně k finančním akciím (relativně k jejich vzájemnému trendu). Tři vrcholy ukazují dobu, kdy technologie mimořádně předběhly finanční tituly – poprvé na vrcholu technologické bubliny, podruhé zase na vrcholu skepse vůči bankám během finanční krize. Naposledy se tak stalo na počátku roku 2020, rychle ale nastalo přestřelení směrem k druhému extrému. Toto bleskové přerotování tak přináší „nejextrémnější hodnoty od roku 2001“:

Zdroj: Twitter

3. Růst výnosů a pohyb hodnoty akcií. Jak jsem psal výše, podle mých hrubých kalkulací je nyní BNY Mellon férově naceněná, pokud by růst její dividendy dlouhodobě dosáhl 4 % ročně. Dejme tomu, že to je skutečně převládající názor na trhu a použijme to pro jednu demonstraci:

Již nějaký čas se tu občas věnuji jednomu z nejdůležitějších investičních témat současnosti – vztahu mezi akciemi (či celou ekonomikou) a sazbami/výnosy vládních obligací. Výnosy desetiletých dluhopisů se nyní v USA nachází na necelém 1,5 %. Dejme tomu, že nyní dluhopisové trhy skokově přehodnotily inflační výhled a tyto výnosy by vzrostly na 2 %. Jak by se změnila hodnota akcií?

Pokud se nic jiného nezmění, klesne kvůli pohybu výnosů a následném růstu požadované návratnosti hodnota kapitalizace z necelých 40 miliard dolarů na necelých 35 miliard dolarů. Tedy asi o 12 %. Což je bezesporu dost a nic by na tom čistě z hlediska hodnoty nezměnilo ani to, kdyby byl onen růst výnosů pozvolný. Je tu ale jedna klíčová věc: Růst výnosů by nastal na pozadí oné změny v očekávané inflaci a potažmo očekávaném nominálním růstu ekonomiky. Takže pokud by nyní investoři zároveň čekali, že se posunul i růst dividendy a to třeba z 4 % na 4,5 %, jsme s hodnotou kapitalizace tam, kde jsme byli na začátku.

Uvedené demonstruje důležitost toho, co všechno nyní je a co není v očekáváních. Pokud investoři počítají s vysokým růstem, ale jemu neodpovídajícími sazbami, jde o příliš růžové brýle. Pokud se ale zvednou sazby a zároveň růstová očekávání, je to něco jiného. Výsledný efekt na hodnoty a akcií (a třeba i ceny) bude záležet na obojím – změně výnosů a změně v očekávaném (v cenách zabudovaném) růstu zisků, toku hotovosti, dividend. U BNY Mellon a u bank obecně to má ještě jeden dodatečný mechanismus – samotný růst sazeb a výnosů, respektive napřimování výnosové křivky, by pro ně měl být faktor zvyšující ziskovost.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)